Fundamentale Multi-Asset-Strategie

e-fundresearch Webinar

In 30 Minuten erklärt Nicolai Austein, Co-Head Multi-Asset Solutions, warum konsequente Diversifikation, Risikosteuerung und aktive Allokation entscheidender sind als das klassische Markttiming – und wie Sie diese Perspektiven für Ihre Asset-Allokation nutzen.

Mit ausgereiften Lösungen für Mischportfolios zum Anlageerfolg

Immer neue Krisen folgen in immer kürzeren Abständen aufeinander. Entsprechend volatil sind die Kapitalmärkte. Daher ist es wichtig, eine Kapitalanlage wetterfest auszurichten und sie mit Ruhe durch stürmische Phasen zu navigieren. Hinzu kommt: Auf Kapitalmarktteilnehmer stürzt Tag für Tag eine immense Informationsflut ein, bei der es gilt, den Überblick zu bewahren. Anleger sollten sich daher nicht so sehr von kurzfristigen Stimmungen leiten lassen, sondern stärker das große fundamentale Bild berücksichtigen und die langfristigen Anlageziele in den Vordergrund stellen. Für den Anlageerfolg kommt es weniger auf das kurzfristige Markttiming an, sondern vielmehr auf die strategische Ausrichtung des Portfolios.

Im ersten Schritt legen wir mit Ihnen die langfristige Anlagestrategie fest und leiten daraus ein breit über Anlageklassen gestreutes Portfolio ab, das auf Ihr individuelles Rendite- und Risikoprofil zugeschnitten ist. Dabei lassen sich neben den traditionellen Anlageklassen auch Sachwerte wie Immobilien oder Gold berücksichtigen. Darauf aufbauend haben wir das Chancen- und Risikomanagement im Blick und steuern das Portfolio aktiv im Rahmen der strategischen Grundausrichtung. Hierbei verfolgen wir einen disziplinierten und in der Praxis bewährten Investmentansatz auf Basis gut austarierter Indikatorensets. Die systematische Erfassung und empirisch fundierte Auswertung fundamentaler und technischer Faktoren dient uns als Kompass im täglichen Marktgeschehen. Das ermöglicht mutige Anlageentscheidungen – auch abseits des Mainstreams.

Unsere Eckpfeiler beim Steuern eines Multi-Asset-Portfolios:

- Wir verfolgen eine fundamentale Anlagephilosophie. Dabei bilden wir unsere Marktmeinungen auf der Grundlage von ökonomisch fundierten Analysen.

- Wir agieren aktiv und haben den Mut zu Entscheidungen, die auch kontrovers zum Konsens ausfallen können.

- Wir denken strategisch. Die langfristig passende Portfolioaufstellung ist für den Erfolg der Anlagestrategie wichtiger als kurzfristige Timing-Entscheidungen. So liefert eine hohe strategische Aktienquote bei steigenden Aktienkursen einen höheren Performancebeitrag als gutes Market-Timing bei einer zu geringen Aktienquote. So entscheidet das „Wieviel“ über den Anlageerfolg und nicht das „Wann“.

- Wir sind arbeitsteilig organisiert. Unser Spezialistenansatz mit klaren Verantwortlichkeiten ermöglicht den jeweiligen Teams, sich auf ihre Stärken zu fokussieren. Das Asset-Allocation-Team trägt die Gesamtverantwortung für die Wertentwicklung und Performance und steuert die Quoten der Asset-Klassen. Auf der Selektionsebene greifen wir auf die Einzeltitelexpertise unserer Stock-/Bond-Picker im Portfoliomanagement Aktien und Anleihen zurück.

- Wir investieren nachhaltig. Neben der Einhaltung von Ausschlusskriterien stufen wir Nachhaltigkeitsfaktoren als relevant für die Performance ein. Diese sind daher Bestandteil unserer Einzeltitelanalyse für Aktien und Anleihen.

Die Metzler-Unternehmenswerte als solides Fundament

Die Investmentphilosophie beim Steuern unserer Multi-Asset-Portfolios gründet seit jeher auf den Unternehmenswerten des Bankhauses Metzler Unternehmergeist, Unabhängigkeit und Menschlichkeit. So agieren wir als engagierte Entscheidungsträger mit Mut zu unternehmerischem Handeln. Wir legen den Fokus auf eigenes Research und treffen unabhängige Entscheidungen abseits des Mainstreams. Darüber hinaus stellen wir den Menschen in den Mittelpunkt des Anlageprozesses, der die treuhänderische Verantwortung für das Portfolio innehat. Das einzigartige Zusammenspiel unserer Unternehmenswerte mit dem disziplinierten Anlageprozess bildet folglich die Grundlage für den langfristigen und konsistenten Anlageerfolg.

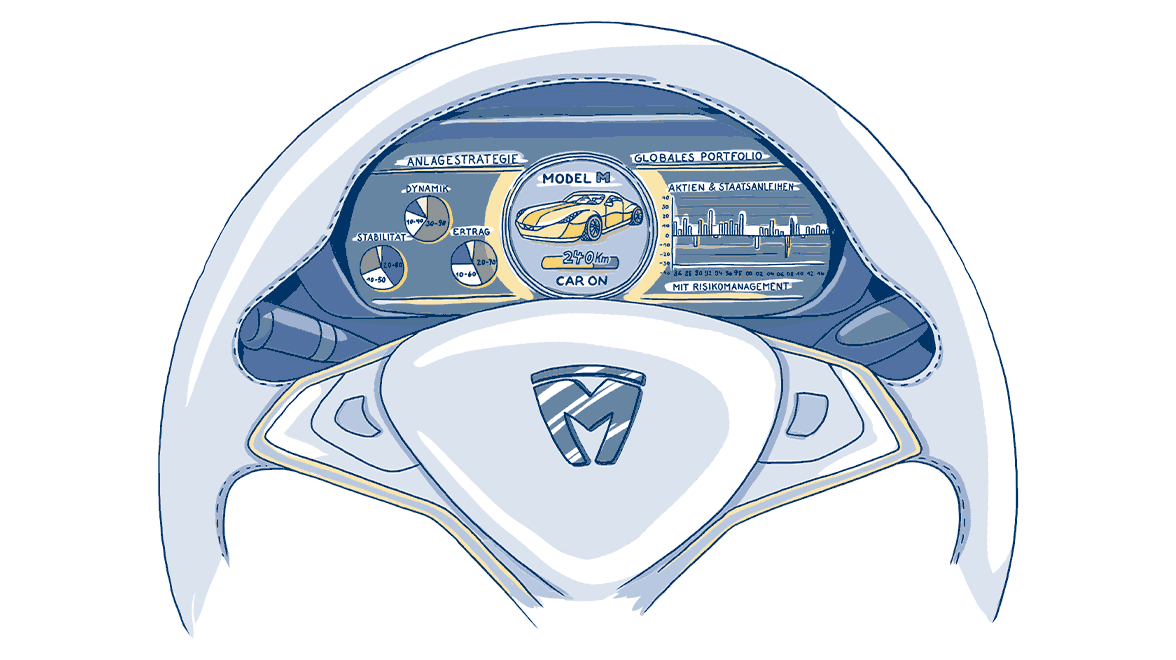

Die Stellschrauben unseres Investmentprozesses

Motor der Anlagestrategie

In unserem Investmentprozess übernimmt eine breit diversifizierte strategische Asset-Allokation die Rolle des Motors – was sie zum langfristigen Performancetreiber der Strategie macht. Dahinter steht die langfristige Aufteilung des Vermögens auf verschiedene Anlageklassen, im Rahmen derer wir uns darauf konzentrieren, aus Ihren Anlagepräferenzen und Risikovorgaben die zu Ihnen passende strategische Asset-Allokation (SAA) herzuleiten – um damit die Basis für den langfristigen Anlageerfolg zu legen.

Beim Herleiten der strategischen Asset-Allokation gehen wir von einem langfristig stabilen Zusammenhang zwischen Rendite und Risiko aus: Für die Übernahme von mehr Risiko sollte der Anleger langfristig mit mehr Rendite belohnt werden. Ziel ist es, das Portfoliorisiko unter Berücksichtigung der Korrelationseigenschaften der Anlageklassen Aktien, Staats- und Unternehmensanleihen sowie alternative Investments „optimal" aufzuteilen.

Wichtig ist dabei, breit über Anlageklassen und Regionen zu streuen, um verschiedene Risikoprämien (wie Aktienrisikoprämie, Laufzeitenprämie und Kreditrisikoprämie) als Ertragsquelle zu nutzen. Damit soll der Portfolioertrag stabilisiert und das Portfoliorisiko langfristig diversifiziert werden.

Die strategische Asset-Allokation ist essenziell, um die langfristigen Anlageziele erreichen zu können, da die strategische Marktallokation in den jeweiligen Anlageklassen dem Market-Timing überlegen ist. So liefert eine hohe strategische Aktienquote bei steigenden Aktienkursen einen höheren Performancebeitrag als ein gutes Market-Timing bei einer zu geringen Aktienquote.

Die taktische Asset-Allokation übernimmt die Aerodynamik im Portfolio

Bei einer ausschließlichen Fokussierung auf die langfristig ausgerichtete strategischen Asset-Allokation bleiben kurzfristige Marktchancen jedoch ungenutzt. Deshalb nutzen wir mithilfe der taktischen Asset-Allokation (TAA) kurzfristige Marktchancen, um den langfristigen Portfolioertrag zu steigern. So können wir auch über kürzere Zeiträume der allgemeinen Marktsituation Rechnung tragen.

Basis für unsere Einschätzungen und taktischen Positionierungen sind eigens entwickelte Indikatorensets, mittels derer sich tägliche Marktdaten und zahlreiche pro- und antizyklische Faktoren unmittelbar analysieren lassen. Je nach den Ergebnissen unserer Analyse weichen wir bewusst von der strategischen Asset-Allokation ab und eröffnen damit Chancen auf taktische Zusatzerträge für das Portfolio.

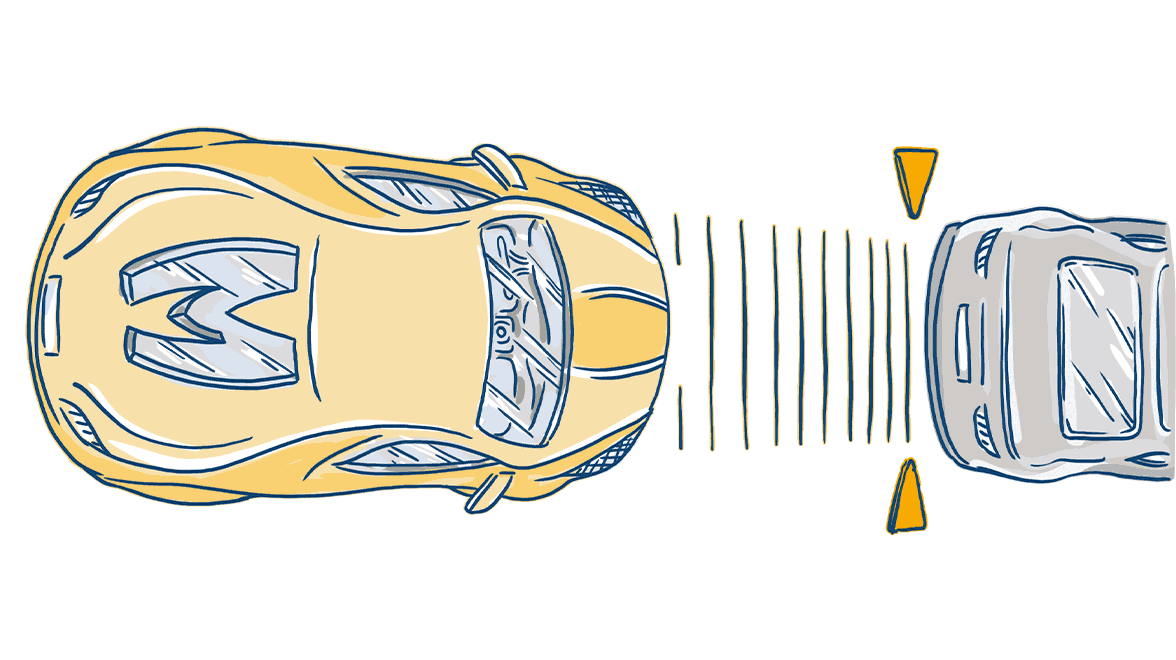

Ihr Bremsassistent in extremen Verlustphasen

Hinter dem Bremsassistenten verbirgt sich ein eigens entwickeltes Risikomanagement als fester und integraler Bestandteil unseres Investmentprozesses. Dieses eignet sich für Marktphasen, in denen kurzfristig aufkommende Risiken (z. B. Kurs- oder Marktschwankungen) aufgrund extremer Ereignisse langfristig stabile Zusammenhänge zwischen Ertrag und Risiko überlagern. Ziel des Risikomanagements ist es, bei einer mehr als 10 %-igen Korrektur an den Aktienmärkten die Verluste effektiv zu begrenzen. Da unser Risikomanagement nur in seltenen Fällen bei extremen Verlustrisiken greift, werden damit einhergehende Strategiekosten begrenzt.

Das Risikomanagement greift schrittweise in die strategische Asset-Allokation (SAA) ein. So wird die SAA-Aktienquote systematisch und schrittweise reduziert, jedoch ohne das Aktienexposure vollständig abzubauen. Wenn sich die Lage an den Märkten wieder beruhigt hat, werden die Sicherungen systematisch und sukzessive abgebaut.

Wir investieren nachhaltig

Die Integration von Nachhaltigkeitsaspekten ist ein unverzichtbarer Bestandteil unserer Anlagephilosophie und ein klares Bekenntnis zur Entwicklung langfristig tragfähiger Konzepte. Im Investmentprozess der Multi-Asset-Strategien berücksichtigen wir, wie Unternehmen ökologische, soziale und Aspekte der Unternehmensführung einsetzen. Diese ESG1-Integration hat das Ziel, das Rendite-Risiko-Profil der Fonds zu verbessern.

Um den nachhaltigen Investmentansatz zu untermauern, sind die Multi-Asset-Fonds seit 2021 entsprechend Artikel 8 der EU-Offenlegungsverordnung klassifiziert. Damit haben Sie als Investor die Sicherheit, dass im Rahmen des Portfolio- und Risikomanagements Nachhaltigkeitskriterien ausreichend berücksichtigt werden. Zusätzlich entspricht die Darstellung der umgesetzten Nachhaltigkeitsansätze und -kriterien den erhöhten Anforderungen an die Transparenz für Fonds nach Artikel 8.

Mit einbezogen werden die Nachhaltigkeitsaspekte sowohl in Publikums- als auch in Spezialfonds. Nutzen Sie bei Spezialfonds die Möglichkeit, kundenindividuelle Nachhaltigkeitskriterien zu vereinbaren, die im Selektions- sowie im Allokationsprozess berücksichtigt werden.

Zusätzliche Transparenz schaffen wir mit unserem ESG-Reporting, das alle wesentlichen Nachhaltigkeitsaspekte umfasst – inklusive Einbezug von Daten und Ratings mehrerer ESG-Research-Partner und einer Engagement-Auswertung.

1 ESG steht für „Environment, Social and Governance“, also für Umwelt, Soziales und Unternehmensführung

FNG-Siegel bestätigt Qualität der Multi-Asset-Strategie

Die Anteilklasse Metzler Multi Asset erhielt im FNG-Siegel 2026 die Höchstbewertung von drei Sternen. Das Forum Nachhaltige Geldanlagen e. V. würdigte dabei die konsequente Integration von Nachhaltigkeitsaspekten in den diversifizierten Investmentprozess.

Die jährliche Prüfung wird von dem unabhängigen, gemeinnützigen Wirtschaftsverein – F.I.R.S.T. – gemeinsam mit dem universitären Spin-off Advanced Impact Research GmbH (AIR) durchgeführt, wobei sie von einem Komitee aus Fachleuten unterstützt werden.

Die Auszeichnung bestätigt den langfristig ausgerichteten Ansatz, bei dem Risiko, Rendite und Verantwortung in einem ausgewogenen Verhältnis stehen. So bleibt der Fonds auch in einem herausfordernden Marktumfeld ein stabiler Bestandteil nachhaltiger Multi-Asset-Strategien.

Ihr Bedarf ist der Maßstab für die strategische Asset-Allokation

In unseren Basisvarianten unterscheiden wir im Wesentlichen zwischen den drei Grundstrategien Defensiv, Ausgewogen und Dynamik, die wir auf Wunsch an Ihre Anlagerichtlinien anpassen können.

Drei Grundstrategien – für unterschiedliche Kundenwünsche

* Bezogen auf das Gesamtportfolio. Das Erreichen von angestrebten Ertragserwartungen und Risikokennzahlen kann weder garantiert, noch zugesichert oder gewährleistet werden.

Umsetzung als Spezial- und Publikumsfonds

Auf Basis unserer fundamentalen Multi-Asset-Strategien bieten wir in den institutionellen Anteilklassen drei Publikumsfonds an – je nach individuellem Anlageziel:

Metzler Multi Asset Defensive B

Weitere Informationen sowie die Verkaufsprospekte und KIIDs zu den Fonds finden Sie unter Fondspreise & Dokumente.

Deutsch

Deutsch English

English